Annuitätenrechner: konstante Raten für mehrere Jahre selbst berechnen

Was kostet mich meine geplante Finanzierung mit einem Annuitätendarlehen? Eine wichtige Frage, die alle Immobilienkäufer auf dem Weg in die eigenen vier Wände bewegt. Unser Annuitätenrechner liefert Ihnen schnell und zuverlässig die Antwort und schafft Planungssicherheit für Ihre Zukunft.

Mit nur wenigen Klicks erfahren Sie, welche monatliche Rate Sie erwartet und sogar wie hoch die Restschuld nach Ablauf der Zinsfestschreibung noch sein wird.

Probieren Sie ganz einfach aus, wie sich Ihre monatliche Belastung je nach Zinsbindung und Tilgungssatz verändert. Welche Konditionen passen zu Ihrem Budget? Der Annuitätenrechner verrät es Ihnen.

Annuitätenrechner Online

Annuitätendarlehen – was ist das genau?

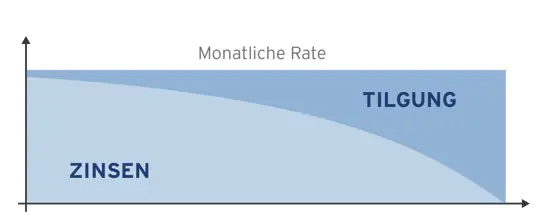

Ein Annuitätendarlehen ist eine spezielle Form der Immobilienfinanzierung, bei der der Darlehensnehmer über die gesamte Laufzeit eine gleichbleibende Rate, die sogenannte Annuität, an die Bank zurückzahlt. Diese Annuität setzt sich aus einem Zins- und einem Tilgungsanteil zusammen. In den ersten Jahren der Rückzahlung liegt der Zinsanteil höher, während der Tilgungsanteil steigt, je näher das Ende der Laufzeit rückt. Durch die konstanten Raten behält der Kreditnehmer eine klare Übersicht über seine finanzielle Belastung und kann langfristig besser planen. Annuitätendarlehen werden häufig für die Finanzierung von Eigenheimen genutzt und bieten eine solide Basis für langfristige Immobilieninvestitionen.

Was leistet ein Annuitätenrechner?

Ein eigenes Haus im Grünen oder eine Eigentumswohnung in bester Wohnlage: Bei vielen Menschen steht ein attraktives Zuhause an erster Stelle, wenn es um die Frage geht, was für Sie Glück und Zufriedenheit bedeutet. Logisch, denn die eigene Immobilie steigert nicht nur die Lebensqualität, sondern ist gleichzeitig auch eine lukrative Kapitalanlage und Altersvorsorge. Häufig ist eine Baufinanzierung der Wegbereiter für den Kauf einer Immobilie. Der Annuitätenrechner hilft Ihnen dabei, den Verlauf der regelmäßigen Belastungen und den Stand der Rückzahlungen zu ermitteln und langfristig im Auge zu behalten.

Mit dem Annuitätenrechner Planungssicherheit für Ihr Darlehen schaffen

Eine beliebte Variante einer solchen Finanzierung ist ein sogenanntes Annuitätendarlehen. Es zeichnet sich dadurch aus, dass die monatliche Rate über die Dauer der Zinsbindung gleich bleibt. Denn es besteht aus einem Zins- und einem Tilgungsanteil. Im Laufe der Zeit steigt der Tilgungsanteil, während der Zinsanteil fällt – so gleichen sich beide Anteile aus und die Rate bleibt bis zum Ende der Zinsbindung stabil. Unser Annuitätenrechner gibt Ihnen einen ersten, unverbindlichen Überblick über die mögliche monatliche Belastung. Er kann Ihnen dabei helfen, festzustellen, ob ein bestimmtes Finanzierungs-Angebot zu konkreten Konditionen für Sie infrage kommt.

So bedienen Sie den Annuitätenrechner von Hüttig & Rompf

Nach Eingabe der persönlichen Rahmendaten für eine angestrebte Finanzierung (Darlehensbetrag, Kaufpreis / Baukosten, Sollzinsbindungsfrist und anfängliche Tilgung) berechnet unser Annuitätenrechner automatisch die Höhe der monatlichen Rate (der Annuität), eine unverbindliche Zinsindikation sowie die Summe der über die gesamte Darlehenslaufzeit bezahlten Zinsen. Dadurch können Sie unter Variation der Parameter unterschiedliche Szenarien durchspielen.

Darüber hinaus erstellt der Rechner einen detaillierten Tilgungsplan mit dem gesonderten Ausweis von Zins- und Tilgungsanteilen. Zudem wird die Höhe der Restschuld nach Ablauf der Zinsbindung ausgegeben, wodurch Sie einen besonders langfristig nützlichen Überblick über die Finanzierung erhalten. Bitte beachten Sie, dass das Ergebnis des Online-Annuitätenrechners auf einer modellhaften Musterberechnung und nur als erster Anhaltspunkt für eine mögliche Immobilienfinanzierung dienen kann. Die vorliegende Kalkulation stellt kein verbindliches Angebot dar. Dieses erhalten Sie von Ihrem persönlichen Berater vor Ort oder online.

Tipps für die Berechnung Ihrer Annuitäten

Um Ihnen die unverbindliche Berechnung eines Darlehens zu erleichtern, haben wir Ihnen im folgenden weitere Informationen zu unserem Annuitätenrechner zusammengestellt.

Diese Punkte erklären wir genauer:

- Darlehensbetrag & Kaufpreis

- Sollzinsbindung

- erste Ratenzahlung

- Tilgungssatz

- Tilgungsplan

Kein verbindliches Angebot, aber eine wichtige erste Orientierungshilfe

Grundsätzlich stellt der Online-Annuitätenrechner nur eine vereinfachte Berechnung der gewünschten Baufinanzierung dar. Unsere Berater berücksichtigen bei der Bewertung einer anstehenden Finanzierung wesentlich mehr Parameter. Daher kann es in der Praxis durchaus vorkommen, dass das Ergebnis des Annuitätenrechners von den Berechnungen des Finanzierungsberaters abweicht.

Was ist der Unterschied zwischen Darlehensbetrag und Kaufpreis im Annuitätenrechner?

Bei dem Annuitätenrechner wird zwischenDarlehensbetrag und Kaufpreis beziehungsweise Baukostender Immobilie unterschieden. Beim Darlehensbetrag handelt es sich um den Betrag, der im Rahmen der Finanzierung von der jeweiligen Bank in Form eines Kredits in Anspruch genommen wird. Im Idealfall ergibt sich der Darlehensbetrag aus dem Kaufpreis der Immobilie, abzüglich des zur Verfügung stehenden Eigenkapitals. Beim Kaufpreis / Baukosten ist im Annuitätenrechner dagegen der Kaufpreis der Immobilie einzutragen.

Bei der Einschätzung des Kaufpreises müssen auch die anfallenden Nebenkosten berücksichtigt werden. Abhängig von der jeweiligen Region muss der Käufer zwischen 10 und 15 Prozent auf den eigentlichen Kaufpreis der Immobilie dazurechnen. Es fallen Kosten für Grunderwerbsteuer, Notar- und Grundbuchkosten sowie eventuelle Maklergebühren an. Die anfallenden Maklerprovisionen sowie die Grunderwerbsteuer variieren von Bundesland zu Bundesland.

Was ist die Sollzinsbindung?

Die Finanzierung einer Immobilie läuft in den meisten Fällen über viele Jahre. Den Finanzierungsverlauf über die Jahre hinweg können Sie in dem Tilgungsplan, der vom Annuitätenrechner erstellt wird, nachlesen. Auch wenn ein Annuitätendarlehen eine langfristige Planung erlaubt, vereinbart die Bank mit dem Kreditnehmer nur für einen begrenzten Zeitraum die Festlegung der Zinsen. In der Regel beträgt diese Zinsbindung 5, 10, 15 oder sogar 20 Jahre. Während dieser Zeitspanne bleiben die Zinsen unverändert. So hat der Darlehensnehmer für den vereinbarten Zeitraum eine sichere Kalkulationsgrundlage, gleichzeitig deckt die Bank ein mögliches Zinsänderungsrisiko ab.

Eine Sollzinsbindung zu vereinbaren bedeutet konkret: Steigen die Kreditzinsen während dieser Zeit, bleiben die Zinsen durch die Sollzinsbindung für das betreffende Darlehen unverändert. Im umgekehrten Fall kommt der Kreditnehmer aber nicht in den Genuss von fallenden Kreditzinsen. Er muss bis zum Ende der Zinsbindung den vereinbarten Zinssatz an die Bank entrichten.

Nach dem Ablauf der Zinsbindungsfrist kann der Kreditnehmer eine neue Zinsvereinbarung mit der bisherigen Bank oder mit einem neuen Kreditinstitut abschließen. Sollte eine Festschreibungszeit von mehr als 10 Jahren vereinbart worden sein, so hat der Darlehensnehmer einseitig nach 10 Jahren ein Sonderkündigungsrecht mit einer Kündigungsfrist von sechs Monaten.

Was ist der Sollzins pro Jahr?

Für das Einräumen eines Immobilienkredits berechnet die Bank Zinsen. Dabei wird zwischen dem Soll- und dem Effektivzinssatz unterschieden. Die Zinsen stellen somit die Kosten für das geliehene Kapital dar. Der Sollzinssatz gibt die reinen Kosten für die Bereitstellung des Geldes an.

Bei unserem Annuitätenrechner kann der Sollzins pro Jahr nicht direkt verändert werden. Vielmehr berechnet sich dieser aus den eingegebenen Parametern automatisch. Dabei haben der Darlehensbetrag und die Sollzinsbindung einen direkten Einfluss auf die Höhe des Sollzinses. Bei der Berechnung, die der Annuitätenrechner durchführt, wird die Höhe des Darlehens mit dem Kaufpreis oder den Baukosten des Objekts in Verhältnis gesetzt. Indirekt wird damit auch der Anteil des enthaltenen Eigenkapitals berücksichtigt. Der daraus resultierende Beleihungswert (Beleihungsauslauf) beschreibt somit den prozentualen Anteil des Objektwerts, der durch ein Darlehen finanziert wird. Je niedriger dieser Wert ausfällt, desto niedriger fällt auch der Sollzins aus.

Eine weitere Einflussgröße ist die Sollzinsbindung. Auch hier gilt: Bei einer kürzeren Zinsbindung (z. B. 5 Jahre) sinkt der Sollzins. Bei einer langfristigen Zinssicherheit (zwischen 15 und 20 Jahren) verlangt eine Bank einen entsprechenden Zinsaufschlag.

Unser Tipp, wie Sie sich einen günstigen Sollzins sichern können: Mit einem höheren Eigenkapitaleinsatz lässt sich der Sollzins deutlich senken.

Was trage ich bei der ersten Ratenzahlung im Annuitätenrechner ein?

Für eine Berechnung mit dem Annuitätenrechner ist eine Terminangabe für die erste Rate notwendig. Das gewählte Datum ist gleichzusetzen mit der Vollauszahlung des Darlehens. Zu diesem Zeitpunkt beginnt bei einer Immobilienfinanzierung ebenfalls die vereinbarte Tilgung. Grundsätzlich ist bei der Auszahlung des Kredits zwischen Bestandsimmobilie und Neubau zu unterscheiden.

Die Vollauszahlung bei einer Bestandsimmobilie

Die Vollauszahlung erfolgt in der Regel bereits einige Wochen nach dem Notartermin. Sind alle notwendigen Voraussetzungen für den Übergang des Immobilienbesitzes erfüllt, versendet der Notar die sogenannte Fälligkeitsmitteilung. Mit diesem Dokument wird der Käufer des Hauses oder der Eigentumswohnung in Kenntnis gesetzt, wann und wie der vereinbarte Kaufpreis zu entrichten ist.

Die Vollauszahlung bei einem Neubau

Die Zahlung beim Neubau dagegen erfolgt nach der sogenannten Makler- und Bauträgerverordnung (MABV). Der Kapitalfluss richtet sich ausschließlich nach dem jeweiligen Baufortschritt. Der Umfang der einzelnen Bauphasen und die damit verbundenen Leistungen sind im gültigen Kaufvertrag genau beschrieben. Erst wenn die letzte Bauphase vollständig abgeschlossen ist, erfolgt bei einem Neubau die letzte Zahlung. Somit liegt erst dann eine Vollauszahlung vor.

Für den Umgang mit dem Annuitätenrechner bedeutet dies, dass der Termin für die erste Kreditrate mit dem vollständigen Abschluss des Neubaus und somit mit der Vollauszahlung des Kredits gleichzusetzen ist.

Welchen Tilgungssatz wähle ich beim Annuitätenrechner aus?

Ein weiterer wichtiger Parameter bei der Nutzung des kostenlosen Annuitätenrechners ist zweifelsohne die Wahl des passenden Tilgungssatzes. Die Tilgung stellt die eigentliche Rückzahlung des Immobiliendarlehens dar.

Grundsätzlich gilt: Die Wahl eines optimalen Tilgungssatzes sollte unbedingt mit der persönlichen Finanzsituation vereinbar sein. Die Tilgung sollte immer in Hinblick auf den aktuellen Zinssatz gewählt werden. Bei niedrigen Bauzinsen kann es hilfreich sein, eine hohe Tilgung zu vereinbaren für eine schnellere Entschuldung im Zeitraum der günstigen Konditionen. Bei höheren Zinsen kann eine niedrigere Tilgung verhindern, dass die finanzielle Belastung durch die monatliche Rate zu hoch wird.

In der aktuellen Zinssituation, bei einem Topzins von 3,64 % (10 Jahre Zinsbindung; Stand 27.11.2023), ist es möglich, eine ansprechende Finanzierung anzuschieben. Dabei kann man auch schon über eine etwas höhere Tilgungsrate nachdenken. Immerhin lässt sich so die Kreditdauer und somit auch die Länge der finanziellen Belastung deutlich reduzieren.

Wer sich hingegen für eine günstige Immobilienfinanzierung mit einer geringen Tilgung entscheidet, geht nach Beendigung der Zinsbindung die Gefahr ein, dass sich zu diesem Zeitpunkt der Zinsmarkt auf einem wesentlich höheren Zinsniveau befindet. Dies bedeutet im schlimmsten Fall eine wesentlich teurere Anschlussfinanzierung, zumal durch den geringen Tilgungssatz nur ein kleiner Anteil des Kredits abgetragen wurde. Dies kann im Einzelfall sogar zu einer finanziellen Schräglage führen.

Unser Tipp für die Auswahl eines passenden Tilgungssatzes: Eine interessante Möglichkeit, aktiv auf den laufenden Kreditvertrag Einfluss zu nehmen, ist ein Tilgungssatzwechsel oder die Nutzung von Sondertilgungen. Ändert sich beispielsweise Ihre Einkommenssituation, ist die Anpassung der Tilgung ein effektives Mittel, um die Kreditrate an die persönliche Finanzsituation anzupassen. Dies kann sowohl für ein sinkendes als auch steigendes Einkommen gelten. Diese Option gibt Ihnen mehr Flexibilität als bei einem klassischen Annuitätendarlehen.

Was ist der Tilgungsplan, den der Annuitätenrechner erstellt hat?

Nach Eingabe der persönlichen Daten und der Berechnung der Annuität gibt der Annuitätenrechner optional einen Tilgungsplan über maximal zehn Jahre aus. Hier können die jährlichen Raten, Zinszahlungen, Tilgungsbeträge, die jeweils bestehende Restschuld und die Gesamtbeträge übersichtlich abgelesen werden. Ein Tilgungsplan ist besonders bei einer langfristigen Immobilienfinanzierung ein nützliches Instrument, um dem Kreditnehmer einen detaillierten Einblick in den zeitlichen Verlauf seines Darlehens zu verschaffen.

Annuitätenrechner – die Vorteile auf einen Blick

Die Nutzung eines Annuitätenrechners stellt einen ersten Schritt für alle dar, die eine Immobilienfinanzierung in Erwägung ziehen. Unser praktisches Online-Tool bietet zahlreiche Vorteile, um den Finanzierungsprozess transparenter und effizienter zu gestalten.

Einer der Hauptvorteile besteht in der Möglichkeit, die monatliche Belastung im Voraus zu berechnen. Durch die Eingabe von Darlehensbetrag, Zinssatz und Laufzeit liefert der Annuitätenrechner klare Ergebnisse, die es dem Verwender ermöglichen, die finanzielle Belastung über die gesamte Laufzeit grundlegend vorherzusehen.

Ein weiterer Pluspunkt ist die Flexibilität, die der Annuitätenrechner bietet. Interessenten können verschiedene Szenarien durchspielen, um herauszufinden, wie sich Änderungen in der Laufzeit oder im Zinssatz auf die monatlichen Raten auswirken. Dies ermöglicht eine optimale Anpassung der Finanzierung an individuelle Bedürfnisse und finanzielle Möglichkeiten.

Darüber hinaus trägt der Annuitätenrechner dazu bei, potenzielle Hindernisse zu identifizieren und ermöglicht es Ihnen, die optimale Tilgungshöhe für Ihr Annuitätendarlehen zu ermitteln. Durch die klare Aufschlüsselung von Zins- und Tilgungsanteilen bietet der Rechner einen transparenten Überblick über die finanzielle Entwicklung während der gesamten Darlehenslaufzeit.

Aber Achtung: Der Annuitätenrechner ersetzt nicht die Beratung durch einen Experten, welcher viele weitere Komponenten in die Berechnung des Darlehens mit einbezieht. Unser Annuitätenrechner bietet Ihnen ausschließlich die Möglichkeit, sich einen grundlegenden Überblick über ein mögliches Annuitätendarlehen zu verschaffen.

Noch individueller anpassbar als mit dem Annuitätenrechner – optimal beraten von unseren Experten

Klingt alles sehr kompliziert? Keine Sorge. Damit Sie sich nicht selbst durch die komplizierte Berechnung mit den vielen Einflussfaktoren quälen müssen, gibt es den Annuitätenrechner. Der Annuitätenrechner gibt Ihnen einen ersten groben Einblick in Ihr potenzielles Annuitätendarlehen. Um alle Aspekte im Blick zu haben, sollten Sie sich allerdings nicht vollständig auf die Berechnung des Annuitätenrechners stützen. Wenn Sie sich noch nicht sicher sind, ob ein Annuitätendarlehen für Sie die richtige Entscheidung ist, schauen Sie sich doch gerne unser Video an, in dem wir Annuitätendarlehen und Bauspardarlehen miteinander vergleichen.

Wir können Ihnen helfen, das für Ihre individuelle Situation am besten passende Angebot zu einem günstigen Finanzierungszeitpunkt zu finden. Wir nehmen Ihnen den Vergleich zwischen Angeboten unterschiedlicher Banken ab und finden so das für Sie passende Angebot. Vereinbaren Sie jetzt einen kostenlosen Beratungstermin.